Um Expansionspläne zu realisieren, neue Projekte zu finanzieren oder restrukturierungsbedingte Herausforderungen zu bewältigen, benötigen Unternehmen auch in Zeiten wirtschaftlicher Stabilität oftmals finanzielle Unterstützung. Konsortialkredite werden zunehmend zu einem entscheidenden Instrument, das es Unternehmen ermöglicht, auf eine breite Palette von Finanzressourcen zuzugreifen. Auch Banken profitieren davon, weil sie bestehende Kundenbeziehungen erweitern und neue schaffen können. Und jetzt, wo der Markt insgesamt volatiler ist, entwickeln auch kleinere Banken zunehmend die Tendenz Konsortialkredite auszureichen. Doch was genau verbirgt sich hinter diesem Begriff?

Ein Konsortialkredit ist mehr als nur eine Finanzierungsform; er symbolisiert ein Netzwerk aus Banken und Finanzinstitutionen, die gemeinsam arbeiten, um Unternehmen mit den benötigten Mitteln zu versorgen. In diesem Blogbeitrag werde ich die darstellen, was Konsortialkredite sind, wer die beteiligten Parteien sind und was Vor- und mögliche Nachteile sind. Mit einem abschließenden Fallbeispiel inklusive einem beispielhaften ausgestalteten Konsortialkreditvertrag verdeutliche ich das hohe Potential dieser Finanzierungsform.

1. Konsortialkredit - was ist das eigentlich?

Ein Konsortialkredit ist eine Form der Unternehmensfinanzierung, bei der ein Konsortium aus mehreren Banken einem einzelnen Kreditnehmer eine bestimmte Kreditsumme zur Verfügung stellt. Im Gegensatz zu einem bilateralen Kredit, der von einer einzelnen Bank gewährt wird, erfolgt die Bereitstellung und Verwaltung eines Konsortialkredits durch eine Gruppe von Kreditgebern, die gemeinsam die Kreditrisiken und -bedingungen tragen.

Typischerweise wird ein Konsortialkredit für größere Finanzierungsbedürfnisse verwendet, wie beispielsweise für Unternehmensfusionen und -übernahmen, große Investitions- und Infrastrukturprojekte, Restrukturierungen oder Expansionen. Ich sehe seit einigen Jahren aber eine Entwicklung hin zu kleineren Kreditbeträgen, die nicht mehr von fünf oder mehr Banken vergeben werden, sondern von einer Hausbank in Kombination mit einer größeren Bank.

Hintergrund ist das Kreditrisikomanagement der Banken: Je größer die Stückelung, desto geringer das Klumpenrisiko im Kreditbuch. Für Unternehmen bietet eine Konsortialfinanzierung eine breitere Kapitalbasis und ermöglicht es ihnen, größere Geldsummen aufzunehmen, als es bei einem einzelnen Kreditgeber möglich wäre.

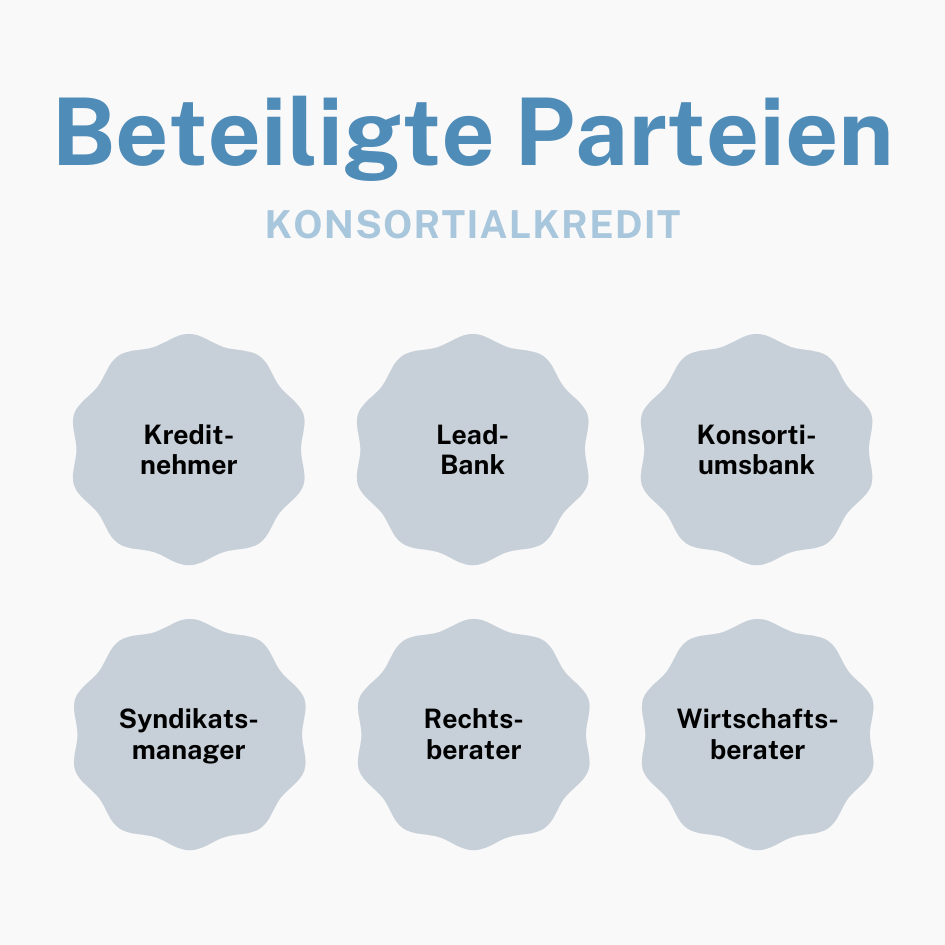

2. Wer sind die beteiligten Parteien?

1. Kreditnehmer

Das Unternehmen, das den Kredit aufnimmt und die finanziellen Mittel für bestimmte Zwecke verwendet, wie beispielsweise Investitionen, M&A oder Restrukturierungen.

2. Lead-Bank oder Mandated Lead Arranger (MLA)

Die Hausbank des Kreditnehmers, die als Hauptansprechpartner für den Kreditnehmer und die anderen Kreditgeber fungiert. Sie koordiniert die Strukturierung und Platzierung des Kredits sowie die Zusammenarbeit innerhalb des Konsortiums und überwacht die Umsetzung und Verwaltung des Kredits.

3. Konsortiumsbanken

Weitere Banken oder Finanzinstitutionen, die Teil des Konsortiums sind und gemeinsam den Kredit bereitstellen. Sie tragen gemeinsam die Kreditrisiken und -bedingungen und unterzeichnen den syndizierten Kreditvertrag.

4. Syndikatsmanager

Die Bank oder Finanzinstitution, die vom Kreditnehmer oder der Lead-Bank beauftragt wird, die Umsetzung und Verwaltung des Kredits zu überwachen. Der Syndikatsmanager kann auch andere administrative Aufgaben im Zusammenhang mit dem Konsortialkredit übernehmen. In den meisten Fällen ist es die Lead Bank im Konsortium, also die Hausbank des Unternehmens.

5. Rechtsberater

Anwälte oder Rechtsanwaltskanzleien, die den Kreditnehmer und die Kreditgeber rechtlich beraten und den syndizierten Kreditvertrag ausarbeiten und überprüfen. Sie helfen bei der Gestaltung der vertraglichen Bedingungen und Sicherheiten. Bei meinen Kunden übernimmt diese Aufgabe meistens der Kunde selbst.

6. Wirtschaftsberater

Berater, die den Kreditnehmer bei der Strukturierung, Planung, Darstellung der Cashflows und der Aufbereitung der Dokumentation unterstützen. Das ist in der Regel also meine Rolle.

3. Was sind die Vorteile eines Konsortialkredits?

Vorteile für Unternehmen

Höhere Kreditkapazitäten

Durch die Beteiligung mehrerer Kreditgeber können Unternehmen größere Kreditsummen erhalten, als es bei einem einzelnen Kreditgeber möglich wäre. Dies ermöglicht es ihnen, umfangreichere Projekte zu finanzieren oder größere Investitionen zu tätigen.

Diversifizierung der Finanzierungsquellen

Indem Unternehmen auf ein Konsortium von Kreditgebern zurückgreifen, diversifizieren sie ihre Finanzierungsquellen und verringern ihre Abhängigkeit von einer einzelnen Bank oder Finanzinstitution.

Flexibilität bei den Konditionen

Da Konsortialkredite individuell strukturiert werden können, bieten sie Unternehmen oft mehr Flexibilität bei den Kreditkonditionen, einschließlich der Zinsen, Rückzahlungsmodalitäten und Sicherheitenanforderungen und stellen eine sinnvolle Ergänzung im Finanzierungsmix dar.

Vorteile für Kreditgeber

Risikodiversifikation

Kreditgeber können ihr Kreditrisiko durch die Teilnahme an einem Konsortium mit anderen Banken oder Finanzinstitutionen diversifizieren. Dies ermöglicht es ihnen, größere Kreditsummen bereitzustellen, ohne ihr Risiko zu stark zu erhöhen.

Ertragschancen

Konsortialkredite bieten Kreditgebern die Möglichkeit, an lukrativen Transaktionen teilzunehmen und von den Zinsen und Gebühren zu profitieren, die mit der Bereitstellung von Krediten verbunden sind. Gerade Banken mit hoher Expertise, aber geringerer Bilanzsumme profitieren von solchen Konstrukten.

Beziehungsaufbau

Die Teilnahme an einem Konsortialkredit ermöglicht es Kreditgebern, Beziehungen zu potenziell lukrativen Kunden aufzubauen und ihre Präsenz auf dem Markt zu stärken.

4. Was sind mögliche Nachteile eines Konsortialkredits?

Mögliche Nachteile für Unternehmen

Komplexität

Die Strukturierung und Verwaltung eines Konsortialkredits kann komplex sein und erfordert möglicherweise zusätzliche Ressourcen und Zeit, um die Bedürfnisse und Anforderungen der verschiedenen Kreditgeber zu koordinieren.

Kosten

Die Aufnahme eines Konsortialkredits ist im Vergleich zu einem bilateralen Kredit idR mit höheren Kosten verbunden, weil zusätzliche Gebühren für die Koordination und Verwaltung des Konsortiums sowie für die Ausarbeitung des syndizierten Kreditvertrags anfallen.

Flexibilität bei den Konditionen

Da Konsortialkredite individuell strukturiert werden können, bieten sie Unternehmen oft mehr Flexibilität bei den Kreditkonditionen, einschließlich der Zinsen, Rückzahlungsmodalitäten und Sicherheitenanforderungen und stellen eine sinnvolle Ergänzung im Finanzierungsmix dar.

Abhängigkeit von Kreditgebern

Da Konsortialkredite von mehreren Kreditgebern bereitgestellt werden, sind Unternehmen stärker von den Bedingungen und Anforderungen dieser Kreditgeber abhängig, was ihre Verhandlungsmacht beeinträchtigen kann.

Komplizierte Entscheidungswege

Bei Entscheidungen im Zusammenhang mit dem Konsortialkredit müssen idR verschiedene Kreditgeber konsultiert und überzeugt werden, was zu längeren Entscheidungsprozessen führen kann und entsprechende Ressourcen im Unternehmen bindet.

Mögliche Nachteile für Kreditgeber

Geteiltes Risiko

Kreditgeber tragen bei einem Konsortialkredit das Risiko gemeinsam mit anderen Kreditgebern, was bedeutet, dass sie bei einem Ausfall des Kredits einen Teil des Verlustes tragen müssen.

Wettbewerbssituation

Durch die Teilnahme an einem Konsortialkredit stehen Kreditgeber in direkter Konkurrenz zueinander – das kann dazu führen, dass Kreditkonditionen so ausgestaltet werden, dass die Margen für einzelne Konsortialbanken zu gering sind.

Koordination und Verwaltung

Die Koordination und Verwaltung eines Konsortialkredits erfordert eine enge Zusammenarbeit zwischen den Kreditgebern und bindet die ohnehin schon knappen Ressourcen innerhalb von Banken zusätzlich. Im Handling kann ein Konsortialkredit schnell von einer vermeintlichen Chance zu einer Belastung der Cost Income Ratio geraten, besonders dann, wenn entsprechende Expertise fehlt.

Haftung und Verantwortung

Kreditgeber können für die Handlungen und Entscheidungen der anderen Mitglieder des Konsortiums haften und müssen sicherstellen, dass die Risiken angemessen bewertet und verwaltet werden.

5. Wie läuft ein Konsortialkredit ab?

Fallbeispiel: Expansion der Mustermann GmbH

Hintergrund

Die Firma Mustermann GmbH ist ein mittelständischer Maschinenbauer mit hoher Exportquote. Das Geschäft entwickelt sich stabil, das Unternehmen wächst kontinuierlich. Die Mustermann GmbH hat seit Bestehen eine Hausbank, die alle wesentlichen Finanzdienstleistungen für das Geschäft der Mustermann GmbH erbringt.

Max Mustermann, Geschäftsführer der Mustermann GmbH erhält einen Großauftrag mit einer Laufzeit von 10 Jahren und einem Gesamtvolumen von über EUR 100 Millionen. Um diesen Auftrag abwickeln zu können, muss er die Produktionskapazitäten der Mustermann GmbH erweitern, also in eine Halle und Produktionsanlagen investieren; das geplante Investitionsvolumen liegt bei EUR 10 Mio.

Er macht einen Businessplan, in dem er die Investitionskosten und den Finanzierungsbedarf darstellt und in Relation mit den zukünftigen Erträgen setzt. Beim Gespräch mit der Hausbank erhält er das Feedback, dass der Businessplan sehr gut sei und dass die Bank gerne die Finanzierung der weiteren Expansion begleiten wolle.

Im bankinternen Gespräch erhält der Kundenbetreuer vom Risikomanager die Information, dass das Kreditlimit der Bank gegenüber der Mustermann GmbH ausgeschöpft sei. Dieser Umstand sagt nichts über die Qualität der Beziehung aus, sondern stellt lediglich eine quantitative Größe dar: Das ausgereichte Kapital der Hausbank an die Mustermann GmbH ist im Verhältnis zum Gesamtkapital der Bank an einem Punkt, der ein Klumpenrisiko der Bank darstellen könnte. In einfachen Worten: Die Bank ist zu klein.

Der Kundenbetreuer will das Geschäft mit der Mustermann GmbH trotzdem machen, dazu entwickelt er gemeinsam mit Herrn Mustermann eine Konsortialstrategie. Die Hausbank bildet hierzu ein Konsortium mit der ebenfalls regional ansässigen Verbundbank, wobei sie sich die Summe des Investitionskredites aufteilen.

Die Hausbank agiert dabei als Lead Bank, die Verbundbank ist Konsortialpartner. Dies wird in einem Vertrag zwischen diesen Banken vereinbart. Ein Syndikatsmanager braucht es in diesem Fall nicht explizit, weil das gesamte Handling des Kredites bei der Hausbank liegt. Für die Mustermann GmbH hat das kaum spürbare Auswirkungen, außer dass die Kreditdokumentation etwas umfangreicher ist als bisher.

Der von der Mustermann abgeschlossene Konsortialvertrag könnte wie folgt aussehen:

Konsortialvertrag zwischen der Mustermann GmbH und dem Konsortium aus Hausbank und Verbundbank

Parteien und Hintergrund

a. Mustermann GmbH (nachfolgend "Kreditnehmer" genannt)

b. Hausbank (nachfolgend "Lead-Bank" genannt)

c. Verbundbank (nachfolgend "Konsortialbank" genannt)

Der Kreditnehmer hat ein Geschäftsvorhaben zur Expansion seiner Produktionskapazitäten, für das eine zusätzliche Finanzierung benötigt wird. Die Lead-Bank und die Konsortialbank haben sich bereit erklärt, gemeinsam als Konsortium die benötigte Finanzierung bereitzustellen.

Kreditbetrag und Konditionen

a. Gesamtvolumen des Kredits: EUR 7.500.000

b. Zinssatz: 3-Monatseuribor + Aufschlag iHv 250 Basispunkten

c. Laufzeit des Kredits: 120 Monate

d. Tilgungsmodalitäten: halbjährliche Tilgung, beginnend 12 Monate nach Inanspruchnahme des Kredits

e. Sicherheiten: Grundpfandrechte und Sicherungsübereignung von Maschinen und Anlagen

Verantwortlichkeiten der Parteien

a. Der Kreditnehmer verpflichtet sich zur fristgerechten Tilgung des Kredits gemäß den vereinbarten Bedingungen und zur Einhaltung aller anderen im Vertrag festgelegten Bestimmungen.

b. Die Lead-Bank und die Konsortialbank verpflichten sich zur Bereitstellung des vereinbarten Kreditbetrags gemäß den festgelegten Konditionen und zur Zusammenarbeit bei der Verwaltung und Überwachung des Kredits.

Verteilung von Rechten und Pflichten

a. Die Lead-Bank übernimmt die Hauptverantwortung für die Koordination und Verwaltung des Kredits sowie die Kommunikation mit dem Kreditnehmer.

b. Die Konsortialbank unterstützt die Lead-Bank bei der Bereitstellung von Mitteln und trägt gemeinsam mit der Lead-Bank die Kreditrisiken.

Änderungen und Zustimmung

a. Änderungen oder Ergänzungen dieses Vertrags bedürfen der schriftlichen Zustimmung aller Parteien. b. Jede Partei kann den Vertrag mit einer angemessenen Frist kündigen, wenn der andere Vertragspartner wesentliche Verpflichtungen nicht erfüllt.

Sonstige Bestimmungen:

a. Dieser Vertrag unterliegt österreichischem Recht und wird gemäß den geltenden Gesetzen ausgelegt. b. Jegliche Streitigkeiten oder Meinungsverschiedenheiten im Zusammenhang mit diesem Vertrag sollen durch Verhandlungen und in gutem Glauben gelöst werden.

Zusammenfassung & Fazit

Konsortialkredite stellen zweifellos ein vielseitiges und wichtiges Instrument der Unternehmensfinanzierung dar. Sowohl für Unternehmen als auch für Kreditgeber bieten sie eine Reihe von Vorteilen, darunter höhere Kreditkapazitäten, Diversifizierung der Finanzierungsquellen, Flexibilität bei den Konditionen und Ertragschancen. Die Möglichkeit, auf ein breites Netzwerk von Kreditgebern zurückzugreifen, eröffnet Unternehmen neue Finanzierungsmöglichkeiten und ermöglicht es ihnen, größere Projekte zu realisieren.

Andererseits können Konsortialkredite auch mit einigen potenziellen Nachteilen einhergehen, so z.B. höhere Komplexität, gesteigerte Kosten, erhöhte Abhängigkeiten von Kreditgebern und komplizierte Entscheidungswege sowohl für Unternehmen als auch für Kreditgeber.

Meiner Erfahrung nach überwiegen die Vorteile, weil Konsortialkredite eine effektive Möglichkeit für Unternehmen bieten, ihre Finanzierungsbedürfnisse zu decken, und Kreditgebern erlauben, ihr Geschäft auszubauen und Beziehungen zu lukrativen Kunden zu stärken. Eine sorgfältige Vorbereitung in der Bankenstrategie, professionelle Dokumentation und ein strukturiertes Vorgehen sind die Mittel zum Erfolg bei der Nutzung dieser Finanzierungsform.

Disclaimer:

Bitte beachte, dass der vorliegende Text eines beispielhaften Darlehensvertrages in Punkt 5 lediglich zu Informationszwecken dient und nicht als rechtlich bindendes Dokument betrachtet werden sollte. Jegliche Verwendung oder Anpassung dieses Musters sollte in Absprache mit qualifiziertem Rechtsbeistand erfolgen, um sicherzustellen, dass alle rechtlichen Anforderungen erfüllt sind. Ich übernehme keine Haftung für etwaige Schäden oder Verluste, die durch die Verwendung dieses Musters entstehen könnten.